要點 原木市場庫存處于歷史低位,發船量也有所降低,但受限于下游需求,后續需求恢復或存在結構差異 板材市場國內外價格倒掛,庫存不斷走低,部分可用材種規格減少,隨著庫存的進一步走低,圍繞著庫存中可選規格的減少,存在一定的炒作空間。

中國的木材市場似乎開始出現持續萎縮的現象,過去,在房地產施工面積不斷增長的背景下,依靠房地產和土地財政、基建項目以及強大的出口貿易,木材進口貿易商通過加大信用杠桿,可以較為容易的提高利潤空間。出口受國際局勢以及海運費上漲等因素影響,利潤空間持續縮水。 我們的木材市場未來還會進一步縮減嗎,本文接下來將從房地產市場需求、進出口情況,海運等角度來說明對于原木和板材的影響。

房地產市場需求:下游開工面積不斷減少,下游需求不斷減少 1.1.1房地產新開工面積:房地產新開工數據連續3年同比下滑,市場增量需求不斷減少 木材的下游需求和土地開工高度關聯。因此房地產相關數據的變化情況會極大地影響木材的實際需求。 據國家統計局數據顯示,房地產新開工面積從2021年7月起開始同比下降。此后一直保持下行趨勢。2024年5月與去年同期相比,下滑幅度有所加大。 圖1:2021年-2024年5月房地產新開工施工面積和累計增長 資料來源:國家統計局 從木模板還有木方在房地產建設的使用階段來看,房地產施工的初期階段對于其的影響程度要大于其他階段。從國家統計局公布的近幾年數據來看,房地產的新開工面積不斷縮減,預計后續對于木方和模板的需求會進一步下滑。 進出口需求:包裝料需求有所上升,但是利潤率或受影響 根據海關總署數據顯示,2024年1-5月的汽車零配件等可能用到高端包裝料的貨物出口數量同比增幅均保持在10%左右,而農產品等需要用到中低檔包裝托盤料的出口數量同比增幅保持在10-50%。 8月份為傳統出口的高峰期。不過由于紅海危機的爆發,出口海運費不斷上漲,海運費的大幅上漲使得部分低附加值的產品需要綜合考慮出口利潤是否能覆蓋成本。此外,包裝托盤料的下游需求方或會由于海運費成本的抬升進而考慮壓縮其他方面的成本以及將出口計劃延后。加工廠方面或會接到訂單,但是下游或會選擇進一步砍價,從而減少加工廠端利潤空間。 從部分渠道了解到,近段時間部分圣誕節的訂單開始轉到6月份出口以規避海運費的大幅上漲。 市場的運力投放上漲約40%,現在的海運運力不足大致有如下幾點原因:1.紅海危機導致船只繞行。2.傳統的海運需求旺季疊加部分年底訂單提前。 綜合來說,包裝料的需求主要取決于出口是否有所增長。此外,紅海危機后續是否會持續也會影響出口量以及包裝托盤廠商的整體利潤空間。

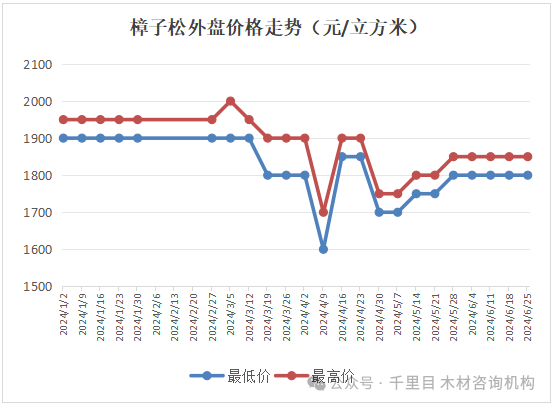

庫存處于歷史低位,但是庫存低位,價格并沒有出現預期的反彈 據千里目最新數據顯示,全國主要港口庫存為243萬方,低于近兩年平均庫存260萬方。庫存已是歷史低位,但是價格未出現預期的反彈。 圖2:長三角和山東出貨詳情 長三角地區出貨量同比下降12.3%,嵐山地區出貨量同比上升14.9%。長三角由于傳統的梅雨季節來臨,出貨受到一定程度的影響。 6月中下旬發船數與5月同期相比略有下降。預計7月到貨相較于6月有小幅下滑 據千里目數據顯示,6月11日-23日從新西蘭出發的原木船只總計為15條,上月同期從新西蘭出發的船只為19條。 根據數據顯示,6月11日-23日出發的船只中,約有6條前往嵐山港,5條前往長三角,3條前往韓國卸去倉面貨。 (注:部分船只在中途或會改變目的地) 長三角市場企穩,山東地區價格微幅下降 據千里目數據顯示,長三角區域價位與上周持平,山東地區價格微幅下降。據了解,山東地區多數加工廠訂單不理想。盡管山東地區出貨量有所上升,但是出貨主要由集成材和輻射松小A為主,家具料的需求要強于建筑木方方向的需求。江蘇地區由于進入梅雨季節,不論是工地開工工廠施工都受到不同程度的影響,價格維持穩定。

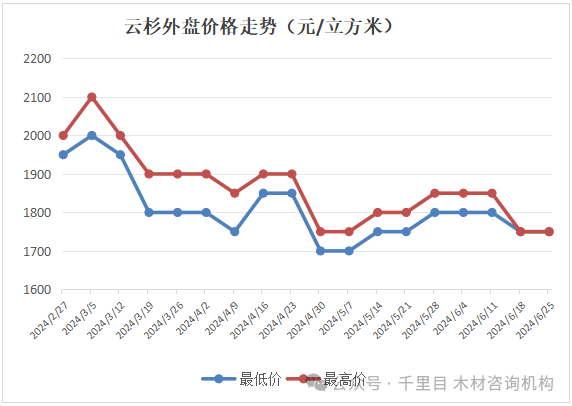

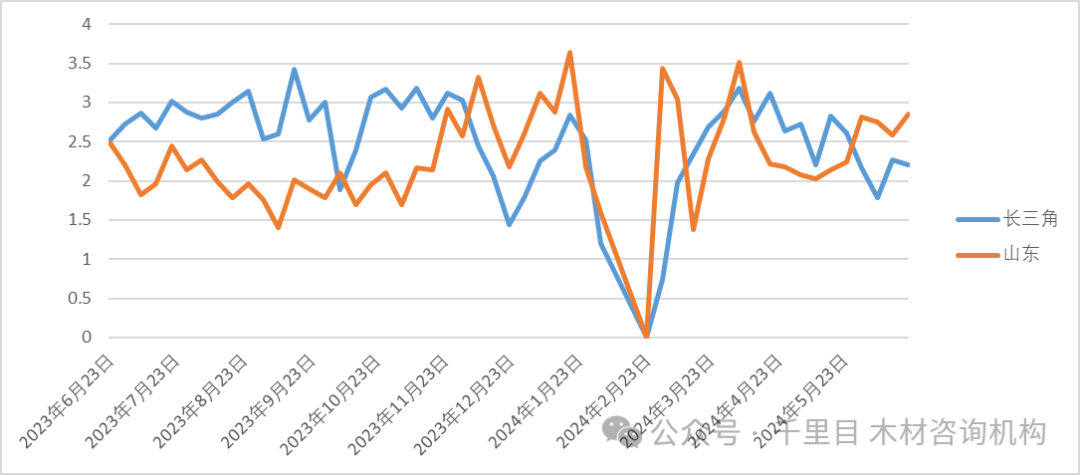

庫存3月以后進入主動去庫階段, 下游需求復蘇存在結構差異 今年以來,世界經濟仍然繼續朝著“軟著陸”前行。房地產的支持政策不斷,中國房地產市場正從風險緩釋階段逐步轉為銷售復蘇階段,2024年一季度太倉板材庫存不斷上升,但板材市場主流材種規格價格不斷走低。中國板材市場正處于相對脆弱的平衡下。 圖3:2024年1月-2024年6月太倉地區板材庫存詳情(m3) 據千里目數據顯示,2024年一季度太倉板材庫存迅速上升,于24年3月底達到近140萬方,此后太倉板材市場進入主動去庫階段。 5月中下旬后,國內板材市場行情逐漸趨于平淡,進入6月后,行情更是變得較為冷清。 太倉市場每日平均出庫量從5月中旬23900方/天的階段高位下降至6月底的15300方/天,降幅約8600方/天。同期,現貨市場價格維持弱勢,部分材種品牌成交價出現下跌:目前云杉SF級價格降至1850-1950范圍,急于出貨的貿易商可能還會以低于市場均價的價格出貨。 樟子松方面,雖然6月下半月以來部分貿易商將報價提升50-100,但實際成交價并未顯著提高,部分規格甚至還小幅下跌,從實際效果來看,對于本次漲價,下游的接受度并不高。在當前市場價格下,云杉已出現較為明顯的倒掛,而樟子松也在成本線附近徘徊,市場行情總體不太樂觀,以至于6月很多貿易商對后續行情持悲觀態度,對于接貨也變得較為謹慎。 圖4: 2024年1-5月房地產開工面積同比下滑超10%,預計24年全年建筑口料需求將進一步下滑;據海關統計資料顯示,2024年1-5月家具及其零配件出口金額同比上升16.6%,受海運費上漲的刺激,部分后續訂單被提前履約,預計7-8月對于家具料的需求會有所上升,后續隨著消費淡季來臨,需求或進一步下滑;2024年1-5月出口總額同比上升2.7%,預計隨著貿易旺季的來臨,包裝料的需求也會有所上升。總體而言,盡管太倉板材市場仍面臨著供過于求的局面,但隨著房地產的風險被逐步釋放,以及傳統消費旺季的到來,板材市場下游需求復蘇或存在結構差異。 注:主動去庫=需求下降+庫存下降 7月中下旬8月上旬或存在大量到貨的可能 供給方面,今年開年以來,俄羅斯板材供應量不減,1-5月自俄羅斯進口板材總計476.6萬方,進口量與去年同期幾乎持平。從單月進口量來看:1-4月每月進口量相比去年同期均有增加,其中,2月進口量同比更是增長超12%,這也成為春節后市場價格并未明顯回調的主要原因之一。 到5月份,進口量同比才有所回落。但5月也出現一波貿易商集中訂貨,據千里目市場調研獲悉,4-5月俄羅斯外盤大部分均已成交。同期云杉及樟子松的外盤報價回升,結合近期的市場調研及數據估算來看,預計7月下旬到8月到貨量不會減少太多,且到貨成本可能有所回升,供給端壓力仍在。 圖5: 圖6: 俄羅斯板材進入中國市場主要走鐵海聯運以及鐵路運輸,預計花費約1-2月左右。 今年一季度,紅海危機進一步惡化。這使得歐線運輸距離增長一倍,另外海運成本逐步攀升,部分走海運的貨物轉為一帶一路,或進一步擠占一帶一路運力。另外,中俄之間交易結算問題并未得到徹底解決,可參與中俄貿易結算的小型銀行也因為排期問題而無法為貿易商開通中俄交易賬戶。 千里目認為,雖然4-5月份外盤成交較多,但是考慮到多項負面因素,預計于7月底8月初會有貨物密集到貨。 太倉市場主流板材價格不斷下滑 但預計隨著庫存不斷降低后續或存在價格反彈可能 據千里目數據顯示,太倉市場主流板材價格從年初到6月中旬,價格不斷下跌。現階段價格與庫存“雙降”。此外,國內外價格倒掛,另由于對后續中國市場恢復的消極態度,預計貿易商后續的訂貨量會有所降低。 國際市場和支付問題 從外商角度來看,首先歐洲此前與俄羅斯斷鏈,但歐洲的大量木制品生產的原材料仍然離不開俄羅斯,在歐洲現有庫存消耗殆盡的情況下,后續歐洲或會在一定程度上尋求重新進口部分俄羅斯原材料,其次俄羅斯5月份由于化雪的原因,機器無法進山砍伐木材,俄羅斯主要加工廠庫存處于低位;然后紅海危機的爆發使得海運物流等成本不斷增加。最后由于多項因素的疊加下,俄羅斯外商報盤價或出現易漲難跌。 另一方面,對俄付款問題在近期影響逐步增大,最近琿春銀行等中小銀行也已收緊對俄付款業務,導致現有的付款渠道進一步減少。目前仍能正常付款的銀行,有的因排隊開戶企業較多,導致等待時間過長,實質上短期內無法付款。預計付款問題將延緩6-7月貿易商訂貨進度,進而影響9-10月俄材到貨量,若彼時下游需求因房地產“金九銀十”、家具制造業持續恢復等因素保持強勁,出貨量處于高位,那么板材行情可能也會在該階段出現較為明顯的回升。 綜上,千里目認為,國內庫存和板材價格不斷下滑,可選規格不斷減少,且后續外商報價易漲難跌,可能出現部分規格報價有所上漲。 來源:千里目 木材咨詢機構